Fondo di Garanzia per le PMI

Obiettivi

La monografia vuole fornire una panoramica sulle caratteristiche di intervento e sui meccanismi d'accesso delle imprese al Fondo di Garanzia, per aiutare a comprenderne le potenzialità di questo strumento utile per facilitare l'accesso alle fonti di finanziamento (banche, leasing, fondi di private equity, piattaforme di lending, operatori di microcredito, etc.).

Aggiornamenti

La monografia è aggiornata al 5 marzo 2024.

Ultimi aggiornamenti

Il testo del decreto-legge n. 145 del 18 ottobre 2023 (c.d. “DL Fisco-Anticipi”) coordinato con la legge di conversione n. 191 del 15 dicembre 2023 introduce all’art. 15-bis la riforma del Fondo di garanzia per le PMI, dettando la disciplina che si applicherà a decorrere dal 1° gennaio e fino al 31 dicembre 2024, al termine del regime straordinario adottato nell’ambito del Quadro Temporaneo sugli aiuti di Stato al fine di fronteggiare le ripetute crisi degli ultimi anni.

Di seguito, riportiamo le caratteristiche del Fondo e il suo funzionamento in vigore dal 1 gennaio 2023 al 31 dicembre 2024.

Indice

1. Che cos’è il Fondo di Garanzia per le PMI e perché conviene conoscerlo?

2. Quali criteri vengono utilizzati dal Fondo per valutare l'ammissibilità delle imprese?

2.1 Valutazione finale

2.2 Start-up non innovative

3. Chi può accedere alla garanzia del Fondo?

3.1 Chi non può accedere alla garanzia del Fondo?

4. Quali sono le coperture di garanzia del Fondo?

4.1 Come funziona la Garanzia Diretta?

4.2 Come funziona la Garanzia Indiretta?

4.3 Come funzionano le operazioni a rischio tripartito?

5. Come fare per accedere alla garanzia del Fondo?

6. Qual è il costo della garanzia del Fondo?

7. Quali sono i tempi di risposta del Fondo?

1. Che cos’è il Fondo di Garanzia per le PMI e perché conviene conoscerlo?

Il Fondo di garanzia per le PMI è uno strumento istituito con Legge n.662/96, operativo dal 2000 e che ha la finalità di favorire l’accesso alle fonti finanziarie delle piccole e medie imprese e delle start up attraverso la concessione di una garanzia pubblica. Grazie al Fondo, l’impresa ha la concreta possibilità di sostituire, in parte o in toto, le garanzie richieste dai finanziatori. In particolare, sugli importi garantiti dal Fondo, non possono essere raccolte ulteriori garanzie reali (ipoteche, pegni, etc.). In nessun caso, il Fondo offre contributi in denaro.

La garanzia costituisce per le banche una mitigazione del rischio di credito e offre loro la possibilità di ridurre in modo importante gli assorbimenti patrimoniali. Per questo, risulta molto utile per le imprese utilizzarla per migliorare le variabili di accesso al credito (condizioni contrattuali relative al rapporto di finanziamento: prezzo del credito, durata, importo etc.).

2. Quali criteri vengono utilizzati dal Fondo per valutare l'ammissibilità delle imprese?

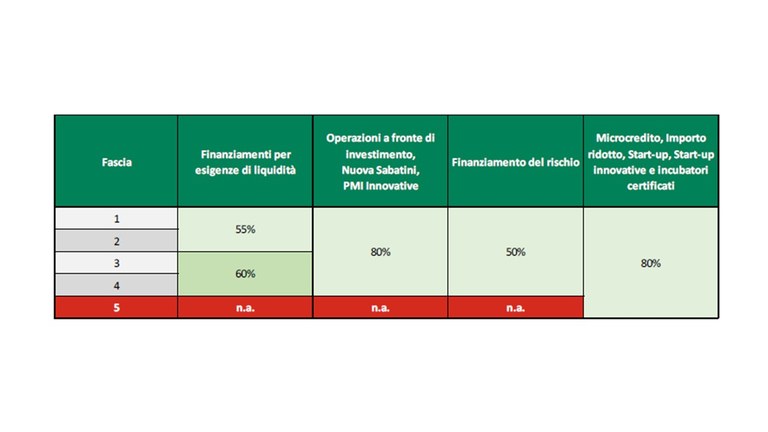

Con la riforma del Fondo del 2019, è stato introdotta una calibrazione tra l’importo della garanzia accordata, il livello di rischiosità dell’impresa e il tipo di operazione sottostante. Dal 2019 è infatti prevista:

- l’applicazione di un modello di valutazione, formato da 5 classi di rating e simile al modello di rating delle banche;

- l’articolazione delle misure massime di garanzia sulle operazioni finanziarie in funzione della probabilità di inadempimento dell’impresa e della tipologia dell’operazione finanziaria;

- l’esenzione dall’applicazione del modello di valutazione per le operazioni finanziarie per le quali è prevista una equa ripartizione del rischio tra soggetto finanziatore (banca), garante di primo livello (Confidi) e Fondo (cd. operazioni finanziarie a rischio tripartito) e per alcune tipologie di imprese.

Le imprese possono, quindi, accedere alla garanzia attraverso il modello di valutazione, caratterizzato da una struttura modulare composta da:

- dati economici-finanziari degli ultimi 2 bilanci depositati per identificare il profilo di rischio patrimoniale, economico e finanziario;

- dati andamentali della Centrale Rischi di Banca d’Italia o altri Credit Bureau per identificare il profilo di rischio di credito.

A questi si aggiunge un blocco informativo che valuta la presenza di atti ed eventi pregiudizievoli a carico dell’impresa.

Invece, sono ammissibili senza valutazione del merito di credito:

- le start-up innovative e gli incubatori certificati

- i soggetti beneficiari di operazioni di microcredito, importo ridotto, rischio tripartito operazioni, Resto al Sud.

2.1 Valutazione finale

La valutazione finale è il risultato della probabilità di inadempimento, dalle classi di valutazione e delle fasce di valutazione, come riassunto nella tabella seguente:

Il risultato è utilizzabile anche per individuare il credit scoring di Regione Lombardia e il rating di Simest.

2.2 Start-up non innovative

Le start-up non innovative sono valutate attraverso l’analisi del business plan e dei bilanci previsionali triennali, compilati secondo lo schema del c.d. allegato 7.

Le start-up non innovative possono chiedere la garanzia solo su operazioni per investimenti e se i mezzi propri sono superiorei al 25% dell’importo del programma di investimento. Tali vincoli di finalità e di incidenza dei mezzi propri, così come l'obbligo di valutazione del merito di credito e della relativa presentazione del c.d. allegato 7, decadono se l'operazione viene garantita da un soggetto garante autorizzato.

3. Chi può accedere alla garanzia del Fondo?

Sono ammissibili alla garanzia del Fondo le:

- PMI con almeno 2 bilanci depositati

- PMI classificate come imprese Femminili;

- start-up non innovative, ossia imprese neocostituite o che hanno iniziato la loro attività non oltre 3 anni prima dalla richiesta di accesso al Fondo;

- start-up innovative e PMI innovative;

- Midcap(1).

3.1 Chi non può accedere alla Garanzia del Fondo?

Non possono usufruire della garanzia del Fondo le aziende che soddisfano anche soltanto uno dei seguenti requisiti:

- rientrano nella classe 5, secondo il modello di valutazione;

- rientrino nella definizione di “impresa in difficoltà”(2);

- svolgano una qualsiasi attività rientrante nelle sezioni ATECO K (Attività finanziarie ed assicurative), O (Amministrazione Pubblica), T (Attività di famiglie e convivenze come datori di lavoro per personale domestico), U (Organizzazioni ed organismi extraterritoriali);

- presentino, alla data della richiesta di garanzia, sulla posizione globale di rischio, esposizioni classificate come “sofferenze”;

- presentino, alla data della richiesta di garanzia, esposizioni nei confronti del soggetto finanziatore classificate come inadempienze probabili o scadute e/o sconfinanti deteriorate;

- siano in stato di scioglimento o di liquidazione, sottoposti a procedure concorsuali per insolvenza o ad accordi stragiudiziali o piani asseverati(3);

- aver beneficiato della garanzia su altre operazioni finanziarie per le quali sia pervenuta/intervenuta:

- la comunicazione al Fondo di un evento di rischio che non sia stata successivamente ritirata dal soggetto richiedente la garanzia;

- una richiesta di escussione della garanzia, che non sia stata successivamente ritirata/rinunciata dal soggetto richiedente ovvero che in fase di istruttoria per la liquidazione della perdita la garanzia non sia stata dichiarata inefficace;

- una liquidazione della perdita maturata dal soggetto richiedente, che non sia stata totalmente rimborsata dal soggetto beneficiario finale;

- una proposta di accordo transattivo;

- una richiesta di prolungamento della durata di garanzia per difficoltà del soggetto beneficiario finale;

- la revoca dell’agevolazione connessa alla garanzia, per la quale il soggetto beneficiario finale non abbia rimborsato l’intero importo.

4. Quali sono le coperture di garanzia del Fondo?

L’importo complessivo massimo garantito per ciascun soggetto è 5 milioni di euro, inteso come somma di tutte le garanzie ottenute dalla singola PMI nelle differenti operazioni in essere.

4.1 Come funziona la Garanzia Diretta?

Attraverso questa tipologia, il Fondo copre direttamente le operazioni finanziarie delle imprese con le coperture seguenti:

La garanzia alle midcap, che può essere concessa nei limiti del 15% della dotazione finanziaria annua del Fondo, è riconosciuta:

i) fino alla misura massima del 30% per le operazioni finanziarie concesse per il finanziamento di esigenze di liquidità;

ii) nella misura del 40% nel caso di operazioni a fronte di programmi di investimento, nonché per le operazioni finanziarie riferite a imprese di nuova costituzione o che abbiano iniziato la propria attività non oltre tre anni prima della richiesta della garanzia del Fondo.

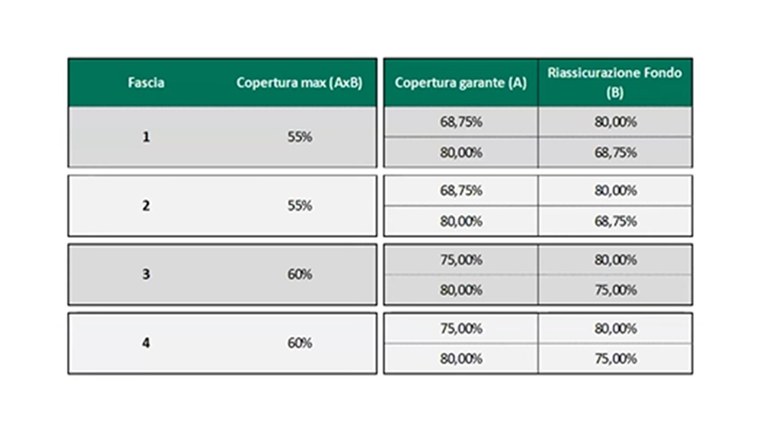

4.2 Come funziona la Garanzia Indiretta?

Il Fondo può operare in via indiretta, tramite la riassicurazione del Confidi, il quale interviene come primo garante dell’impresa. La riassicurazione è il prodotto tra la % di garanzia che il confidi concede alla banca e la % di garanzia che il Fondo concede al Confidi (garanzia indiretta). Nel caso di richieste di garanzia presentate da confidi autorizzati e riferite a operazioni di liquidità il soggetto finanziatore potrebbe beneficiare di una ponderazione zero più elevata rispetto al ricorso alla garanzia diretta.

Qui di seguito viene riportata una tabella con alcune possibili combinazioni del soggetto garante e la riassicurazione del fondo:

Nel caso di controgaranzia per operazioni in startup non innovative, vengono meno le condizioni di accesso al punto 2.2: la valutazione viene effettuata dal confidi autorizzato, l'operazione può essere richiesta anche per liquidità e viene meno il vincolo dell'incidenza dei mezzi propri.

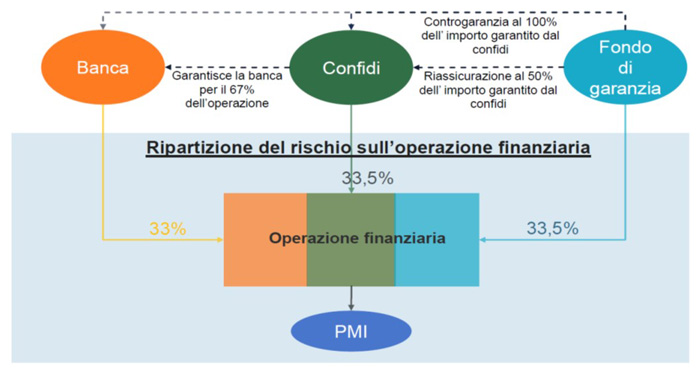

4.3 Come funzionano le operazioni a rischio tripartito?

Si tratta di operazioni finanziarie di importo fino a 120.000 euro presentate al Fondo da Confidi autorizzati. Per la valutazione di queste operazioni, sulle quali non possono essere acquisite garanzie reali, bancarie o assicurative a carico dell’impresa, non viene applicato il modello di rating. Il rischio delle stesse, che saranno ammesse al Fondo su base automatica, viene valutato esclusivamente dai soggetti finanziatori e dai soggetti garanti e poi ripartito tra Fondo, soggetto finanziatore e soggetto garante autorizzato (da qui il nome “a rischio tripartito”), come segue:

- il soggetto garante copre il 67% del rischio del soggetto finanziatore;

- la riassicurazione del Fondo copre il 50% dell’importo garantito del soggetto garante;

- la controgaranzia del Fondo copre il 100% dell’importo garantito dal soggetto garante al soggetto finanziatore.

5. Come fare per accedere alla garanzia del Fondo?

5. Come fare per accedere alla garanzia del Fondo?

Le imprese non possono inoltrare direttamente la domanda al Fondo: devono rivolgersi all'intermediario finanziario, a cui stanno chiedendo il finanziamento, che inoltrerà la richiesta di garanzia.

6. Qual è il costo della garanzia del Fondo?

Per le start-up innovative, le PMI innovative e le imprese femminili l’accesso è gratuito.

La commissione non è altresì dovuta per le operazioni finanziarie diverse dalle operazioni sul capitale di rischio, dalle operazioni di sottoscrizione di mini bond e dagli investimenti in quasi-equity, riferite a: imprese ubicate nel Mezzogiorno, imprese sociali e imprese di autotrasporto.

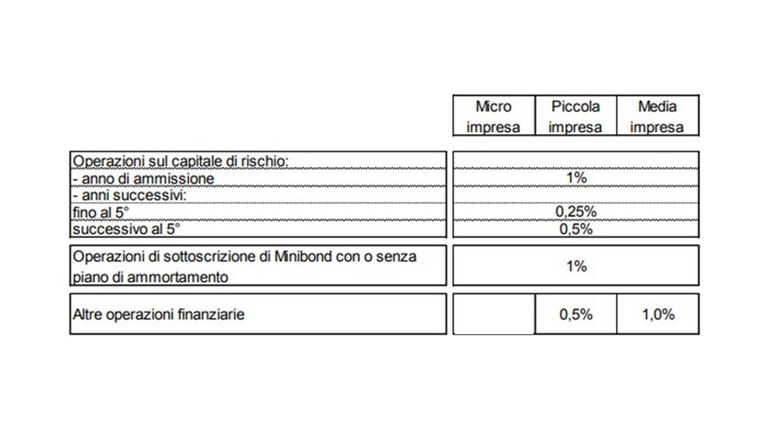

Tutte le altre PMI devono versare al Fondo, a pena d’inefficacia, una commissione “una tantum” calcolata in termini di percentuale, in base alla dimensione aziendale, dell'importo garantito dal Fondo:

Per le PMI e le Midcap che ottengono la garazia per operazioni di Basket Bond, la commissione sarà pari all'1,5% dell'importo garantito. Per le garanzie concesse alle Midcap, per le altre operazioni finanziarie rimane pari all'1,25% dell'importo garantito.

7. Quali sono i tempi di risposta del Fondo?

Il Comitato delibera entro 3 mesi dalla data di arrivo o di completamento della richiesta della garanzia.

Note

(1) La garanzia del Fondo può essere concessa - previa autorizzazione della Commissione europea - in favore di imprese, con un numero di dipendenti non inferiore a 250 e non superiore a 499 (c.d. midcap), tenuto conto delle relazioni di associazioni e di collegamenti con altre imprese.

(2) Ai sensi del Regolamento UE n. 651/2014.

(3) Ai sensi dell’articolo 67, comma 3, lettera d), della legge fallimentare di cui al regio decreto 16 marzo 1942, n. 267 o ad accordi di ristrutturazione dei debiti ai sensi dell’articolo 182-bis della medesima legge